Ao aderir um plano de previdência complementar, uma decisão importante precisa ser tomada, o tipo de tributação sobre os recursos acumulados, veja a seguir:

Regime Progressivo

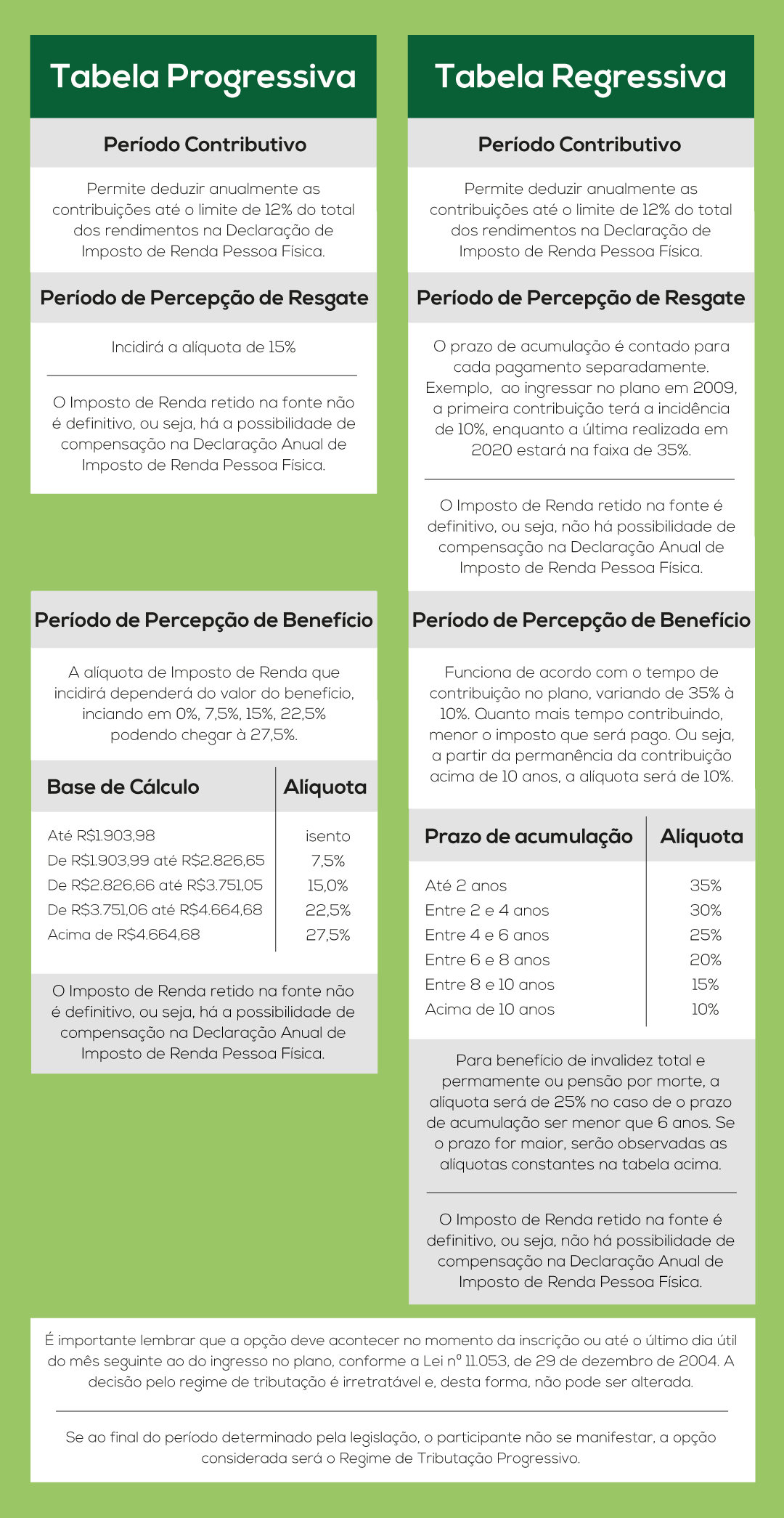

Quanto maior o valor do benefício, maior a alíquota de incidência, que varia de 0% a 27,5%. No caso do resgate, a alíquota de retenção na fonte é de 15%, a título de antecipação de Imposto de Renda. Este regime permite que eventuais diferenças sejam compensadas na Declaração Anual de IRPF.

Quanto maior o valor do benefício, maior a alíquota de incidência, que varia de 0% a 27,5%. No caso do resgate, a alíquota de retenção na fonte é de 15%, a título de antecipação de Imposto de Renda. Este regime permite que eventuais diferenças sejam compensadas na Declaração Anual de IRPF.

Regime Regressivo

Considera o período de acumulação de cada contribuição. As alíquotas decrescem ao longo do período decorrido entre a data em que cada contribuição foi realizada e a data em que o benefício ou resgate for pago ao Participante. Quanto maior o prazo em que o recurso permanecer no Plano, menor será a alíquota de tributação, limitada a 10%. O valor do resgate ou do benefício terá tributação exclusiva na fonte, ou seja, não está sujeito a eventuais diferenças na Declaração Anual de Ajuste de IRPF.

Veja a seguir as principais características de cada um dos Regimes de Tributação: